|

作为新能源物流重卡的重点车型,新能源自卸车主要承担砂石骨料中短途运输,在新基建和市政建设中发挥着不可替代的作用。 在“双碳”战略发力下,2022年上半年新能源自卸车发展势头迅猛,成为推动新能源重卡持续增长的核心力量之一,引起行业关注。 根据终端上牌信息,2022年6月新能源自卸车销售686辆,同比暴涨1979%(2022年6月自卸车销售33辆);2022年1-6月新能源自卸累计销售2402辆(含总质量大于等于12吨的车辆,不含出口),同比大涨621%(2021年1-6月新能源自卸车累计销售333辆)。 2021年各月电动自卸车销量情况如下:

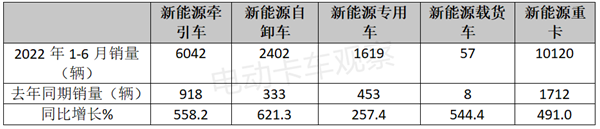

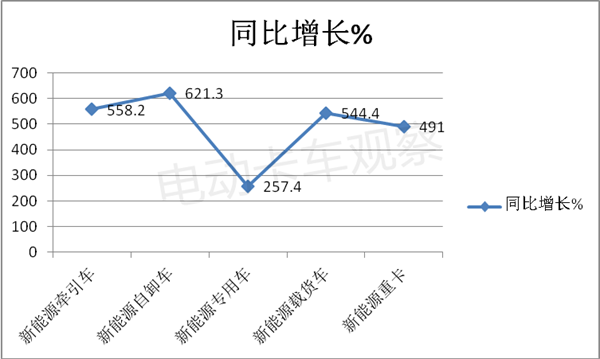

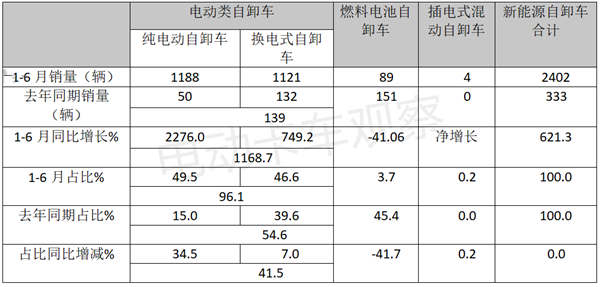

那么,2022年上半年新能源自卸车市场有哪些主要特征? 一、同比领涨新能源重卡各细分市场 2022年上半年新能源重卡各细分车型销量及同比情况如下:

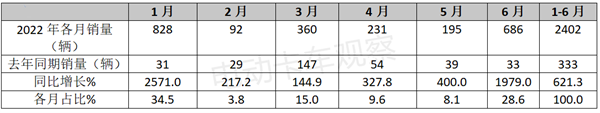

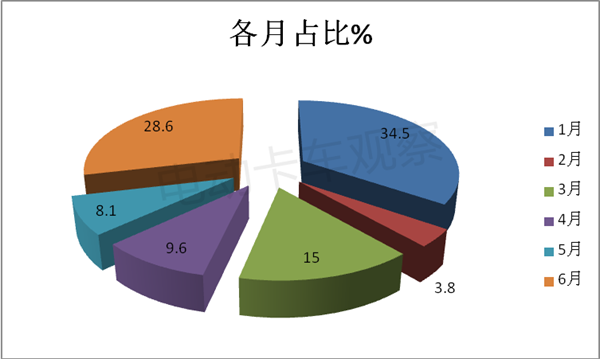

上图表显示,在2022年上半年新能源重卡各细分市场中,新能源自卸车累计销量同比增长621.3%,比同比增速第二快的新能源牵引车还要高出近63个百分点,跑赢新能源重卡大盘130.3个百分点。 可见,在2022年上半年的新能源重卡各细分市场中,新能源自卸车领涨,表现最佳。 新能源自卸车之所以有优秀的表现,据电卡观察调研分析,主要得益于以下几个方面: 一是“双碳”战略的持续发力。 “双碳”战略是国家的既定发展方针,必须践行。重卡是汽车行业最大的污染排放者,而自卸车是重卡领域的重点车型。自卸车的运营场景大部分在市政工程建设行业,在市内作业的时间较多,这就要求自卸车必须尽可能实现零排放,促进城市的绿色交通发展。 国家“双碳”战略的持续发力是促进新能源自卸车销量快速增长的首要因素。 二是新基建热潮的即将来临和基础设施建设的增长。 目前国家经济下行压力较大,为稳定经济增长、促进投资,加大基建项目是拉动我国经济增长的重要选择。 根据公开数据统计,仅2022年一季度我国新基建项目投资额度同比就增长8成以上;2022年上半年我国基础设施建设投资(全口径)累计同比增长9.3%,远远超过上半年经济2.5%的增速。 新基建项目投资的扩大和基础设施投资的增长,给上半年新能源自卸车的快速增长带来了契机。 三是城市渣土车的变革,给新能源自卸车的增长带来机遇。 城市渣土车(泥头车)在城市建设中不可或缺,但是燃油类渣土车对城市环境污染相当严重,随着各地环保政策的趋严,对新能源渣土车(主要是电动自卸车)的需求越来越多。 城市渣土车的变革,给上半年新能源自卸车的销量增长带来机遇。 二、各月销量同比呈现“6连大涨” 在2022年上半年各月新能源自卸车销量中,同比呈现了“6连大涨”。其中,1月销量最高,同比增幅也最大;其次是6月。 2022年1-6月各月新能源自卸车销量及同比、占比情况如下:

上图表可见,2022年上半年1-6月各月新能源自卸车销量及同比、占比呈现以下特点: 1月销售828辆,同比暴涨25.71倍,占比34.5%,无论是销量还是同比均创上半年各月新高。 根据电卡观察调研分析,主要是由于2021年12月遗留下来不少未交付的新能源自卸车订单在2022年1月实现了集中交付,推高了新能源自卸车的销量。另外,1月受疫情影响较小,车企生产经营活动几乎没有受到影响。 2月销售92辆,居上半年各月新低,同比增长217.2%,主要是春节假期原因导致的。 3月销售360辆,居上半年各月第三,同比增长144.9%,增幅居各月最低,主要是去年3月销量基数高所致。 4月销售231辆,环比3月下降36%,主要是疫情影响所致,同比增长327.8%,市场占比9.6%。 5月销售195辆,环比下降15.6%,主要是疫情影响仍较严重,同比增长400.0%。 6月销售686辆,销量居上半年各月第二,占比28.6%,环比增长252%,同比暴涨1979%,涨幅也居各月第二,迎来了近几个月的小高潮,主要是由于6月疫情得到有效控制,车企生产销售均得到恢复,市场需求也在增加。 三、普通纯电动领涨领跑,表现最“给力” 2022年1-6月新能源自卸车各细分市场销量同比、占比及占比同比增减情况如下:

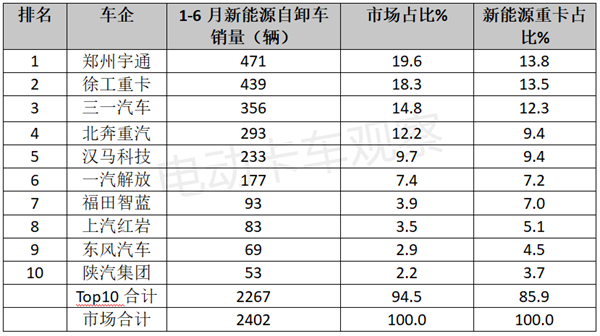

上表可见,在2022年上半年新能源自卸车各技术路线细分车型中: 1、从销量同比看: 普通纯电动类自卸车销售1188辆,同比暴涨2276.0%,领涨各细分车型; 换电自卸车销售1121辆,同比大涨749.2%,涨幅居第二; 燃料电池自卸车销售151辆,同比下降41.06%,是同比唯一下降的细分车型; 插电式混动自卸车销售4辆,同比属于净增长。 2、从占比及占比同比增减看: 普通纯电动类自卸车占比49.5%,居第一,且占比同比增加34.5个百分点,领跑新能源自卸车各细分市场,且占比同比增加最多; 换电式自卸车占比46.6%,且占比同比增加7个百分点,是占比及占比同比增量均居第二的细分车型; 燃料电池自卸车占比3.7%,居第三,且占比同比减少41.7个百分点,是占比同比下降最多的细分车型; 插电式混动自卸车占比只有0.2%,几乎可以忽略。 综上分析可知,在2022年上半年新能源自卸车各细分车型中,普通纯电动类自卸车领涨领跑,这与新能源牵引车不同,新能源牵引车是换电式领涨领跑。 据电卡观察调研分析,虽然换电式自卸车比普通纯电动自卸车有不少优势,但由于新能源自卸车的应用场景大多数是市政建设工程领域,在市内作业较多(而新能源牵引车应用场景较多,大部分都在城市以外),换电站建设往往受到用地的限制。 同时,市内新建换电站成本高,而普通纯电动自卸车的充电站目前分布相对较多,用起来方便,可以节约成本。 四、宇通、徐工、三一居前三,TOP10累计占比近95%,垄断程度远高于新能源重卡 2022年上半年新能源自卸车销量TOP10车企排行如下:

上表可见,2022年上半年新能源自卸车销量TOP10企业中: 郑州宇通、徐工重卡及三一汽车居前三,累计销量分别为471辆、439辆和356辆,占比分别为19.6%、18.3%及14.8%,TOP3累计占比超半壁江山(52.7%),可见市场集中度较高。 top10累计销售2267辆,累计占比近95%(94.5%),高于其新能源重卡累计占比85.9%近8.6个百分点。 新能源自卸车市场的垄断程度远高于新能源重卡市场,说明新能源自卸车市场竞争激烈程度高于新能源重卡大盘。

总之,2022年上半年新能源自卸车市场特征较多,希望此分析能给行业带来一定参考。 |